アメリカ版ソーシャルレンディング(P2PLending)・お金を貸して利息で資産を増やす:LENDING CLUB

資産運用したいんだけど、どれが良いのか分からなくて。そんなときにソーシャルレンディングって言葉を聞いたんだけど、普通の投資とはどう違うのかしら?

ソーシャルレンディングはお金を貸して資産運用したい人と、なるべく少ない金利でお金を借りたい人をつなげる場を提供する、サービス会社だよ。お金が必要な人にお金を貸すことによって、金利でお金を増やすという資産運用方法なんだ。

アメリカでソーシャルレンディングを提供している会社はあるのかしら?

もちろん。有名なところではProsperとLending Club。この二つのどちらかで資産運用しているアメリカ人は多いよ。私もその一人。

LENDING CLUB

銀行の主な収入源の一つに、利息収入があります。主に企業に融資をして高い金利設定での利息返済でお金を儲けています。銀行は私達が預けているお金を一時的に借り、そこから大企業から小企業、または家購入者などに高い金利で貸して収入を得ていますよね。

あなたも銀行のように企業や個人にソーシャルレンディング会社を通してお金を貸すことができます。

ソーシャルレンディングは、あなたがお金を貸したいというニーズと、他のお金を借りたいという方のニーズをマッチングして、あなたの資産運用をオンラインでサポートします。

日本のソーシャルレンディングでは、個人と企業のマッチングが多いですが、アメリカでは個人と個人の貸し借りがメインです。そのため、アメリカでは、このスタイルの資産運用はPEER-TO-PEER LENDING(個人間の貸し借り)として浸透されています。アメリカの有名なソーシャルレンディング会社では、LENDING CLUBとPROSPERがあります。

今回は私が実際に使っているLENDING CLUBの紹介をしたいと思います。

自分で借り手を決める

Lending Clubではオンラインのプラットフォームで、借り手の詳細情報を閲覧することができます。

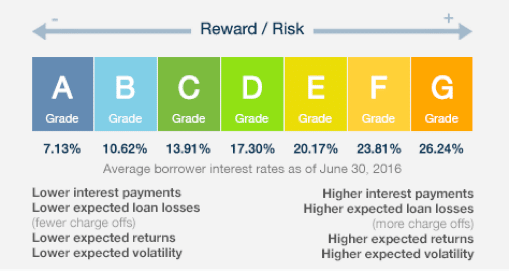

すべての借り手は下記の図のように、AからGのグレードに区別されます(訂正:2019年現在はAからE)

例えば、クレジットスコアが高く、収入も安定しており、職歴も長い借り手は貸倒率が低いと見なされ、返済の金利は下がります。クレジットスコアが低く、職歴も短い、収入が低い借り手は貸倒率が高いと見なされ、金利は高めに設定されている仕組み。

下記の図のように、借り手は、様々な情報の元、AからGまでのグレードに区別されます。(現在は”AーE”に変更になりました。)貸す方はその情報を元にどの人に投資をするか決めます。

Aはもっともデフォルト率が低いと判断された借り手、そしてGは最もデフォルト率が高いと見なされた借り手。図から分かるように、Aにいくほど金利は低くなり、Gにいくほど金利は高くなっています。

借り手の詳細情報

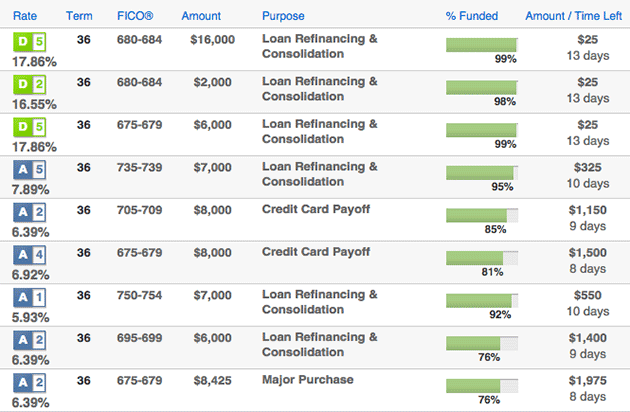

実際のメインページです。

以下の情報が一目で分かるようになっています。向かって左から、

- RATE:AからGまでのそれぞれの借り手のグレードと返済の金利

- TERM:返済期間

- FICO:クレジットスコア

- AMOUNT:借用希望額

- PURPOSE:借用理由

- %FUNDED:希望額に到達するまでの残りの%

- AMOUNT/TIME LEFT:借用希望額到達までに必要な残りの額と残された時間

上記の情報であなたのニーズにマッチした借り手が見つかったら、その借り手の欄をクリックすることで、借り手の情報を更に閲覧することができます。詳細ページからは、クレジットスコアからはじまり、収入、雇用状況、持ち家有無、などといったさまざまな情報を知ることができます。

LENDING CLUBは儲かるのか?

私は2015年からLending Clubを利用しています。全体の収益率は7%から8%の間を行ったり来たりといったところでしょうか。

VanguardでのMutual Fundの投資や(こちらの記事)、M1 Financeでの米国株の投資(こちらの記事)の収益率と比べると若干低めですが、資産運用の分散のためにも、投資方法の一つとして加えて全く問題ないと思います。

デメリット

借り手情報の信頼度

投資にはリスクはつきものですが、自分の知識と経験、選択するFUNDやSTOCKにより、リスクをある程度は回避することができます。しかしLending Clubは違います。一つに、借り手の情報が100%正確でない可能性があることが挙げられます。

借り手の方は、グレードAに近づくほど返済金利が下がるので、偽った収入や雇用情報などで申請することもあります。しかし貸す方は出された情報を信じるしか余地がありません。実はグレードDに区別されるべき借り手が、偽りの情報で申請したため、グレードAと判断されたら、投資しているこちらはどうしようもありません。そういった借り手は、全額返済することはせず、返済不能とデフォルトすることが多いです。

私なりの解決策

これに気付いてから、以前のように投資する借り手の詳細情報を事細かにチェックしていたのをやめ、グレードAからEまでの借り手をバランスよく選ぶ”分散型投資”に専念しています。もっと良いやり方もあるのでしょうが、投資に時間をあまりかけたくない私はこの方法で十分満足しています。

デフォルト・貸し倒れ率

どんなに慎重に借り手選びをしても、デフォルトが発生することは避けられません。どんな投資方法でも多少のリスクはつきものとあきらめるしかありません。

運用期間

借り手の返済満了期間は最低36か月(3年)なので、投資してから返済と金利の受け取りが完了するのは最低三年かかることになりますので中期から長期の投資家の方におすすめです。

メリット

手間がかからない

一度借り手をきめてしまえば、返済満了期間までほっとくだけです。デフォルトさえされなければ、最低3年の間に平均7%-8%の利率でお金が増えます。

Automated Investing

借り手を選ぶのに時間をかけたくない、または自信がないといった方には、AUTOMATED INVESTINGといってあなたの投資スタイルに合った借り手をLENDING CLUBがピックアップし自動で投資してくれるサービスも利用することが可能です。

まとめ

リスクを踏まえても、単に銀行に貯金しているよりも、はるかに良いお金の増やし方だと思います。開設時の最小投資額は$1000からなので敷居も低いです。

どんな投資にもリスクがともないますが、LENDING CLUBも例外ではありません。それを踏まえても、PASSIVE INVESTMENTとして一つに加えて絶対損はしない投資の形といえます。

ぜひぜひトライしてみて。

通常の投資に興味がある方は、

ディスカッション

コメント一覧

まだ、コメントがありません